Enquanto grande parte dos municípios brasileiros ainda convive com filas represadas, atrasos crônicos e incertezas quanto ao pagamento de precatórios, Curitiba se consolida como uma exceção po...

A recente Reforma Tributária no Brasil tem agitado as estruturas do Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), apresentando transformações profundas com impactos diretos sobre as doações e heranças em todo o país. Com a sociedade e o setor jurídico em efervescência, o momento é crucial para desvendar as nuances dessas alterações e seus reflexos nos diferentes estratos sociais e estados da federação.

Às vésperas de um novo paradigma tributário, observa-se uma corrida para a antecipação de doações e a reconfiguração do planejamento sucessório, aproveitando o último ano sob a égide das normas tributárias vigentes. Um aumento considerável na busca por consultorias especializadas já reflete a urgência do momento. Conforme relatórios, os escritórios de advocacia testemunham um aumento de demanda na ordem de 40% para esses serviços, sinalizando uma resposta imediata da população e das entidades jurídicas às iminentes mudanças.

Atualmente, o ITCMD opera sob um sistema que permite variações de alíquotas de 2% a 8%, conforme a legislação estadual. Com a reforma, embora a alíquota máxima permaneça inalterada, a introdução de uma estrutura de alíquotas progressivas impõe uma nova realidade: a necessidade de ajustes legislativos por parte dos Estados e o Distrito Federal para se adequarem à nova diretriz nacional.

Especificamente, a mudança rumo à progressividade busca uma distribuição tributária mais equânime, elevando a carga sobre as faixas de maior patrimônio. Um ponto notável é a ampliação da capacidade tributária dos Estados, que poderão agora taxar heranças e doações provenientes do exterior, um movimento que toca diretamente os contribuintes de maior poder aquisitivo.

Com a implementação iminente, os Estados se veem obrigados a reformular suas políticas tributárias para alinhar-se ao novo sistema progressivo. Esse ajuste promete impactos variados, com alguns contribuintes beneficiando-se de alíquotas reduzidas onde prevalecia a taxa única, enquanto outros enfrentarão uma maior incidência tributária. O caso do Estado de São Paulo é emblemático, onde a proposta de variação das alíquotas de 2% a 8% sinaliza aumentos consideráveis para patrimônios superiores a R$ 9,9 milhões, ilustrando o potencial de oneração que a reforma carrega.

Em meio a esse cenário de transformação, a revisão das regras estaduais do ITCMD emerge como uma temática de grande relevância, afetando diretamente a estrutura tributária sobre as transmissões patrimoniais. A mobilização dos Estados para adaptar-se às exigências da reforma reflete a magnitude das mudanças em curso, com potenciais aumentos de impostos já antecipados em estados como Alagoas, Amapá, Amazonas, Espírito Santo, Mato Grosso do Sul, Minas Gerais, Paraná e Roraima.

Com as alterações à vista, a adequação ao novo quadro tributário demanda uma estratégia eficiente de planejamento tributário, respeitando o princípio da anterioridade. Isso significa que, uma vez aprovadas, as novas normas só entrarão em vigor no ano seguinte ou após um interstício de no mínimo 90 dias, garantindo um período de transição para a adaptação dos contribuintes.

Nesse contexto de transição e incertezas, a necessidade de um planejamento tributário cuidadoso se torna mais evidente. A antecipação de doações e a reorganização do planejamento sucessório emergem como estratégias prudentes frente à expectativa de incremento na tributação sobre os patrimônios mais robustos, apontando para um horizonte onde a eficiência tributária se apresenta como um desafio e uma necessidade imperativa. À medida que as alíquotas atuais permanecem em vigor, aproveitá-las antes que as mudanças se concretizem ressalta a importância de antecipar-se ao futuro tributário que aguarda os contribuintes brasileiros.

A Reforma Tributária se apresenta, portanto, como um divisor de águas no tratamento fiscal de heranças e doações, promovendo uma reestruturação ampla que afeta desde os grandes patrimônios até as estratégias familiares de preservação de bens. Diante desse cenário, a adaptação e o planejamento tornam-se indispensáveis, com o olhar voltado para o aproveitamento de oportunidades e a minimização de impactos tributários adversos.

Este momento de mudança radical nas regras do ITCMD exige atenção redobrada dos contribuintes e profissionais da área jurídica. A medida que os estados brasileiros se movimentam para adaptar suas legislações à nova realidade imposta pela reforma, a antecipação às alterações legislativas e o entendimento profundo sobre as implicações dessas mudanças tornam-se vitais. Assim, a busca por consultoria especializada e a revisão de planejamentos sucessórios e tributários não só é recomendada, mas se torna uma ação estratégica essencial para garantir a otimização fiscal e a segurança patrimonial no novo contexto tributário brasileiro.

Enquanto grande parte dos municípios brasileiros ainda convive com filas represadas, atrasos crônicos e incertezas quanto ao pagamento de precatórios, Curitiba se consolida como uma exceção po...

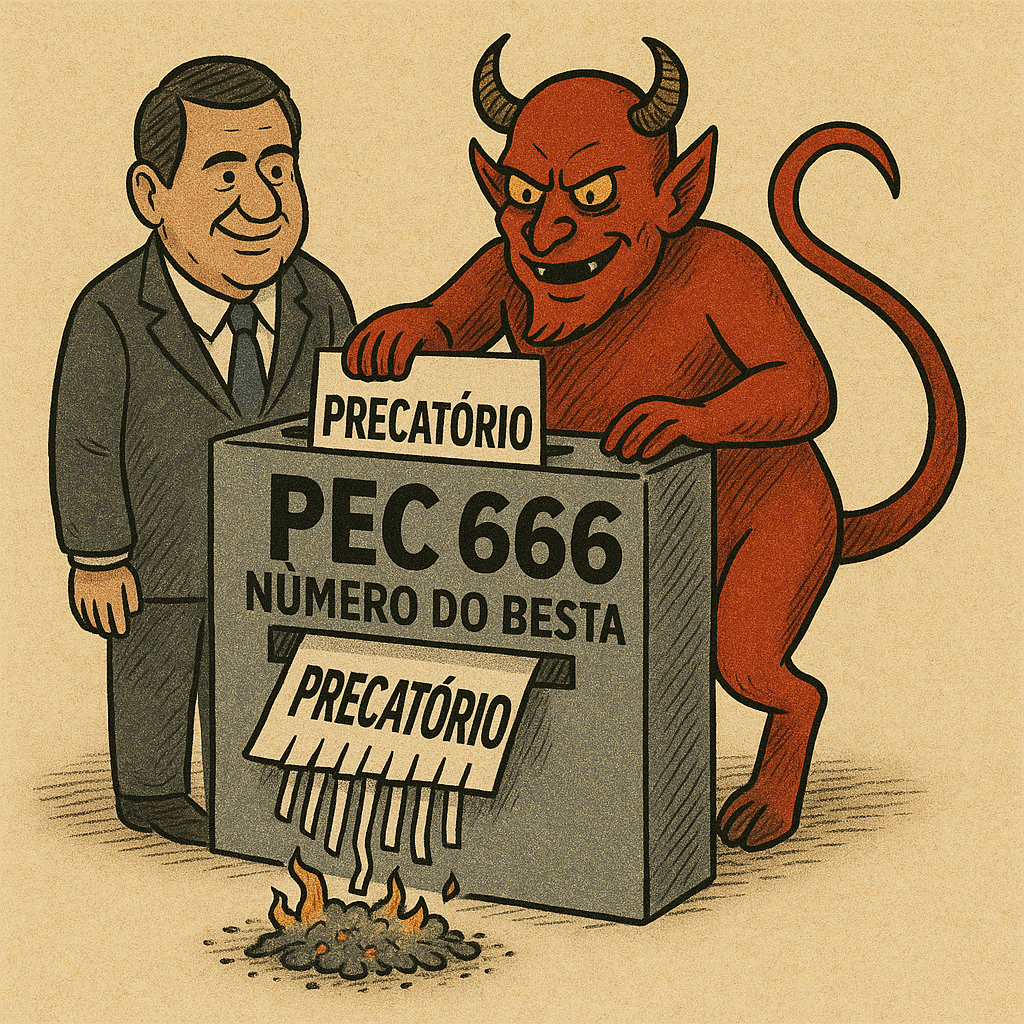

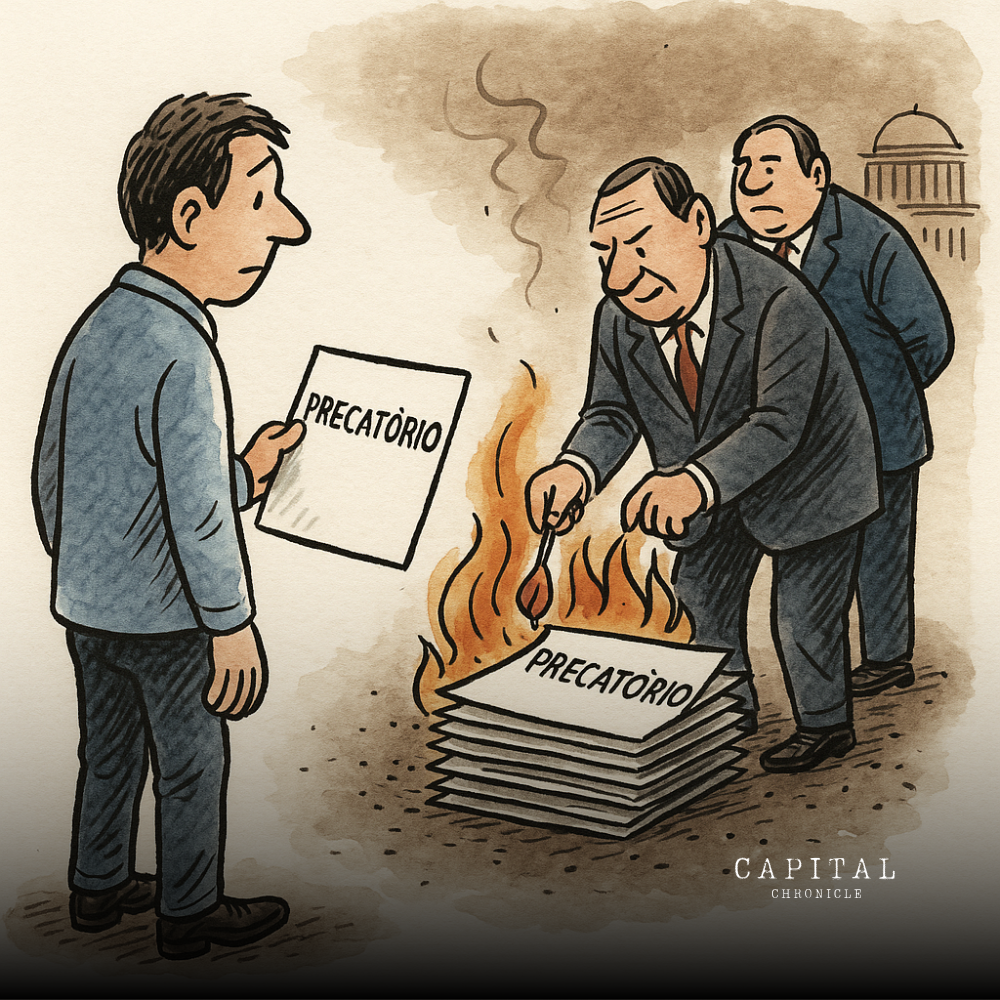

No dia 9 de setembro de 2025 será promulgada a PEC 66/2023, que estabelece um novo regime constitucional para o pagamento de precatórios. Embora apresentada como um instrumento de ajuste fiscal e...

Aprovada pelo Congresso Nacional, a PEC 66/2023 reformula de forma profunda o regime de pagamento dos precatórios no Brasil. Com novas regras para a União, estados e municípios, a proposta tem i...

© 2026 CWB Finance - CNPJ: 49.951.283/0001-46. Todos os direitos reservados.